Du vet att jag då och då är förtjust i bankkort, cashbacks och konverteringskurser. Som ett resultat av min forskning skrev jag ett inlägg Bankkort för resor, där han berättade vilka kort jag själv och vilka som kan göras. Naturligtvis är listan inte komplett, det finns mycket fler kort, men baserat på personlig erfarenhet uppdaterar jag dessutom den, när jag följer tullarna.

Nyligen har frågor om Alfabank-kort blivit vanligare och saken är lerig med dem. Därför frågade jag Alfabank teknisk support angående uppdrag, gjorde mig Alfabank-kort och kontrollerade allt i praktiken. Men för att inte bara skriva om en Alfabank genomförde jag ett experiment med alla mina kort.

Artikelens innehåll

Alfabanks svar om konverteringskursen

Jag rekommenderar Tinkoff AllAgency-kortet med en cashback på upp till 10% för bokning, 3% för biljetter och 2% för alla inköp. Läs mitt inlägg Fördelar och nackdelar med ett kort.

AllAirlines-kort (som gåva 1000 rubel)>

Faktum är att när man shoppar utomlands med Alfabank-kort finns det en 2,5% provision, som annonseras på få platser, och det uppstår inte alltid. De skrev till mig flera gånger i kommentarerna att de säger att det inte finns några uppdrag. Men för att säga detta säkert måste du känna till alla nyanser. Innan jag beskriver resultaten från mitt experiment erbjuder jag dig ett svar från Alfabanks tekniska support, där 2,5% sägs i svartvitt. jag citerar.

I enlighet med bankens tullar debiteras en provision på 1% av beloppet inklusive provision av en tredjepartsbank, men inte mindre än 180 rubel, för emission av kontanter via uttagsautomater (med undantag av partnerbanker). för servicepaket «Optimalt». Vi rekommenderar att du klargör tillgången och storleken på provisionen hos en tredjepartsbank i tjänstens stöd.

Vi vill notera att när en transaktion görs i en annan valuta än valutan på det konto till vilket kortet har utfärdats, med användningen av motsvarande transaktion, konverterar banken kontot till kontoens valuta på sättet och på villkoren i bilaga 4 «Allmänna villkor för utfärdande, underhåll och användning av kort» Av avtalet.

Tre valutor är alltid involverade i konverteringsprocessen: transaktionsvaluta, faktureringsvaluta och kortkontovaluta.

Transaktionsvaluta - den valuta i vilken transaktionen utförs med ett bankkort (kontantuttag, betalning vid en försäljningsstället eller överföring från kort till kort).

Faktureringsvaluta är den valuta i vilken det internationella betalningssystemet beräknar det belopp som ska debiteras från kortinnehavarens konto. Faktureringsvalutan för VISA och MasterCard-betalingskort för transaktioner i utländsk valuta utomlands är US-dollar.

Kontovaluta - den valuta som kontot till vilket «bunden» kort som operationen utförs med.

Om kundens valutas valuta skiljer sig från transaktionsvalutan och faktureringsvalutan, genomförs konverteringen enligt reglerna och växelkursen för betalningssystemet (MPS) från transaktionsvalutan till faktureringsvalutan och till bankens kurs från faktureringsvalutan till kontovaluta. I enlighet med IPU: s regler har banken rätt att tillämpa korrigeringsfaktorer på IPU: s basränta. För Alfa-bankkort är förhållandet 2,5% (med undantag för VISA Infinite och MasterCard World Signia / MasterCard World Elite-kort, för vilka konvertering utförs utan användning av en korrigeringsfaktor). Denna information registreras i dokumenten som reglerar ömsesidiga lösningar för järnvägsministeriet och banken och kan komma att ändras. Således sker konverteringen från transaktionsvalutan till faktureringsvalutan till den kurs som fastställts i enlighet med IPU-reglerna, som tillåter tillämpning av korrigeringsfaktorer på baskursen. IPU-kursen kan klargöras på IPU: s webbplats. Denna kurs är för informationsändamål eftersom kursen vid operationstidpunkten kan vara en, och vid tidpunkten för godkännande av operationen, en annan. Vid konvertering från faktureringsvaluta till kontovaluta tillämpas Alfa-bankränta, som banken har rätt att fastställa efter eget gottfinnande.

Samtidigt gäller följande regel i Alfa-Bank: om transaktionsvalutan sammanfaller med valutan på Kundens konto, kommer det belopp som debiteras från Kundens konto vara lika med transaktionens belopp.

Bara i fall sammanfattar jag hela teknisk support svar. Om du tar ut dollar från ett dollarkort, eller från en euro euro, kommer det inte att finnas en 2,5% provision. Om du tar bort baht, siklar, zloty och andra tugriks från valutakort eller tar bort något från rubelkort, kommer det att finnas en 2,5% provision, med undantag för VISA Infinite eller MasterCard World Signia / Elite-korthållare.

Vilka av de 6 bankkorten är mer lönsamma

Som jag sa ovan beslutade jag att genomföra ett experiment omedelbart med alla kort som jag har med mig: Tinkoff rubel och dollar, majs med ränta på saldot, Sberbank Mastercard, Alpha rubel och dollar. Jag sköt samma belopp på 1000 kronor vid samma bankomat vid samma tidpunkt den 10 april 2017 med en skillnad på flera minuter.

Låt mig påminna dig om att det fanns två omvandlingar på rubelkort (ILS => USD => RUB): den första (ILS => USD) utförs av MasterCard- eller Visa-betalningssystemet, den andra (USD => RUB) utförs av en rysk bank. För dollarkort fanns det bara en konvertering (ILS => USD), som utförs av betalningssystemet, och den ryska bankens kurs är inte inblandad i detta fall, men ändå kan den ta ut sin provision. För thailändsk baht skulle det vara absolut samma mönster.

Du måste också förstå att även om godkännande av medel (uttag från en bankomat) var på samma gång, sker deras faktiska avdrag efter 2-5 dagar och till kursen på debiteringsdagen. Följaktligen är omräkningskurser och slutbelopp (som vi jämför) också olika på grund av detta (kurserna ändras också minst en gång om dagen). Separat ska jag säga om dollarkort - det är viktigt i vilken takt dollar köptes, om du jämför vilka rubel- eller dollarkort som är mer lönsamma (om det jag på något sätt skrev ett helt inlägg) Du kan till exempel köpa dem i förväg till en av räntesänkningarna, i Internetbanken omedelbart innan du drar ut från en bankomat, eller i en växlare någon dag.

Auktorisation Avskrivningsavgift för återtagande Totalt återkallat Obs Majs Mastercard World 16381.29 15500.43 0 15500.43 Avskrivning efter 3,5 dagar. I IB visas också en avgift. Efter avvecklingen bör den här linjen försvinna, men hittills har felet ännu inte åtgärdats. När en tjänst är ansluten «Ränta på balans» upp till 50 tusen rubel per månad uttag från bankomater utan provision, sedan 1%. Tinkoff Black ruble 15559.11 15801.15 0 15801.15 Avskrivning efter 3 dagar. Det finns ingen provision för uttag från bankomater inom 150 tusen rubel / månad. Sberbank Mastercard rubel 16072.64 15839.48 158.39 15997.87 Avskrivning efter 3 dagar. Uttagsavgift för uttagsautomat (1%) visas inte i IB någonstans, även om den debiteras omedelbart. Du kan se det bara i ett fullständigt uttalande i IB, efter cirka 5 dagar, detta är inte alla vet. Alfa Bank rubel 16293.33 15899.47 180 16079.47 Avskrivning efter 4,5 dagar. Uttagsavgift för ATM (1%) visas i IB som en separat rad. Tinkoff Svart dollar 276,33 $ 273,85 $ 0 273,85 Avskrivning efter 3 dagar. Det finns ingen provision för uttag från bankomater inom $ 5000 / månad. Alfabank dollar 284,08 $ 280,70 3,18 $ 283,88 Avskrivning efter 4,5 dagar. Uttagsavgift för ATM (1%) visas i IB som en separat rad.

Uttag på kortet Corn

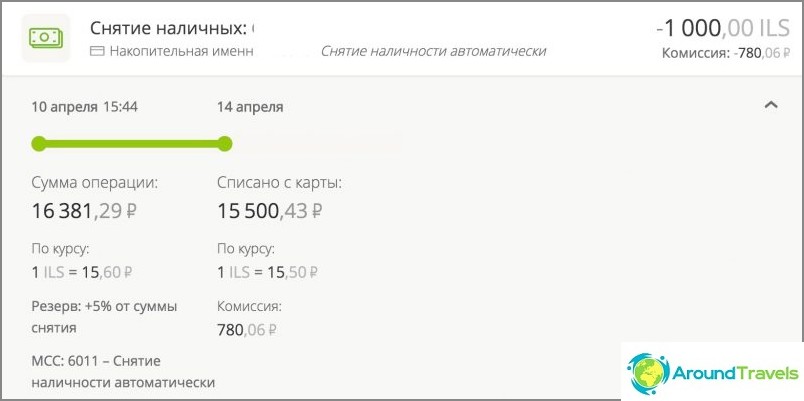

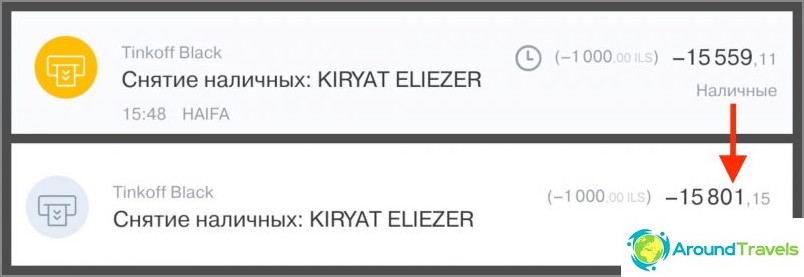

Uttag på Tinkoff-rubelkortet

Uttag med rubelkort från Sberbank

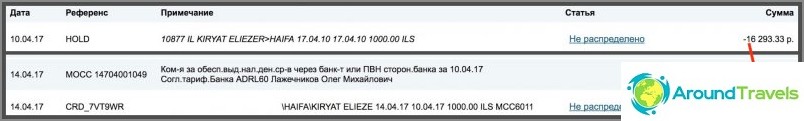

Uttag på rubelkort Alfabank

Drag ut med Tinkoff-dollarkort

Uttag med Alfabank dollar-kort

Slutsatser

På bankforum rådgivning de ofta Majs för rubel och Tinkoff Black för valuta, om vi pratar om resor. Och detta sammanfaller i princip med mitt råd såväl som med resultaten av experimentet. Även om jag är mer för ett valutakort (mer lönsamt) och för ett AllAgency-resekreditkort med en cashback på 2-10% (från länken 1000 rubel per kort i present).

Till att börja med ville jag berätta om alla kursnummer med en kalkylator, men bilden är exakt samma som den borde vara enligt tullarna, så jag bestämde mig för att bara ett gratis skylt med beloppen.

Först och främst kan det här experimentet vara användbart för dem som frasen för «på kortet XXX så mycket som 4% av provisionen» det betyder ingenting, och vem vill inte förstå alla dessa kurser. Håller med, när du anger specifika belopp, särskilt i jämförelse, är det tydligare än något intresse där. Faktum är att skillnaden mellan korten vid uttag endast är några hundra rubel. Inte alla kommer att vilja bry sig om och göra speciella lite mer lönsamma kort på grund av en sådan skillnad, särskilt om det bara är en eller två resor per år.

En annan sak är de som gillar att räkna pengar, eller som använder kort utomlands under hela året. Du förstår, det är mycket trevligare att inte ge banken en provision, utan att få cashbacks tillbaka. Och ju mer utgifter per år, desto större skillnad. Till exempel sparar jag på årligt underhåll, på konverteringsavgifter på grund av cashback, till exempel 15 tusen rubel per år. Är det mycket eller lite? Om du anser att det är arbete, räcker det inte, om du räknar pengar från någonstans som jag får och väljer det ämne som jag gillar, är det en mycket trevlig bonus. Det är nödvändigt att ta hänsyn till att jag räknade ut frågan och gjorde kort för ett par år sedan, det vill säga att jag inte länge har satt dagar och nätter, läst forum, nej. Om du tar beloppet inte 15 tusen rubel, men till exempel 150 tusen rubel, förvandlas 200 rubel av skillnaden redan till 2000 rubel. Tja, och så vidare kan du själv multiplicera (för 1,5 miljoner rubel kommer det att vara 20 000 rubel skillnad).

Därför rekommenderar jag alla att närma sig valet av bankkort med huvudet. Om du egentligen inte behöver en bonus, är det lättare att inte bry dig själv och dra nästan vilket kort som helst. Om du vill få allt från banken måste du läsa avgifterna och välja något specifikt för dig själv.

P.S. Frågor? 🙂