Tyvärr är ingen säker från en olycka. Men för att mildra allvarligheten i dess ekonomiska konsekvenser är försäkring möjlig. Särskilt om du åker på en resa och tar dina barn med dig. Naturligtvis finns det olycksfallsförsäkringar för vanligt liv, men det är på en resa att risken för att möta ett öde från ett öde inte är så trevligt, så vissa väljer åtminstone en försäkring för ett barn.

Även om du å andra sidan, liksom alla försäkringar, måste du först hantera villkoren för att inte betala för försäkring förgäves. Låt oss försöka ta reda på om du behöver göra olycksfallsförsäkring och vad det ger.

Artikelens innehåll

Olycksförsäkring

Se till att titta mitt huvudinlägg om försäkring, sammanställt efter att ha analyserat ett stort antal recensioner och min personliga erfarenhet (plus lite insider). Jag försöker uppdatera snabbt så att du alltid kan välja mer arbetsförsäkring.

Först kort om vad det är och om man ska göra det. Och under andra hälften av artikeln läs detaljerna.

Vad det är

Olycksfallsförsäkringen är utformad för att lindra ekonomiska förluster i händelse av skador på hälsa och liv från oförutsedda faror. Om vi talar om resor och sedan till reseförsäkring (reseförsäkring), köps det som ett extra alternativ i form av en separat försäkring med sitt eget försäkringsbelopp. Det vill säga att besök hos läkaren och sjukhuset på sjukhuset betalas ut på grund av en reseförsäkring och dess försäkringsbelopp, och olycksfallsförsäkring innebär en extra kontant betalning vid skada. Och sedan kan du spendera dessa pengar var du än vill.

Du måste dock känna till en viktig nyans när du köper olycksfallsförsäkring - oftast betalas inte hela det försäkrade beloppet utan en procentandel som beror på skadetyp. Det maximala betalningsbeloppet (100% av det försäkrade beloppet) kommer endast att vara fallet för den försäkrades död (arvingarna eller mottagaren som anges i avtalet kommer att få det). Tänk därför inte på att om du är försäkrad för $ 1000, så kommer du att få dem alla med en trasig arm. Nej, en procentandel kommer att betalas beroende på hur allvarlig skadan är, till exempel kan endast 10–20% av det försäkrade betala för en skada på benen / armarna, det vill säga bara $ 100-200 från $ 1000.

Förresten, när du köper en biljett för ett tåg eller flyg, så säljs ofta olycksfallsförsäkring tillsammans med den. Detta är en frivillig försäkring och den vägras inte alltid, eftersom priset är lågt och många helt enkelt inte uppmärksammar. Med denna försäkring kan du få betalningar om plötsligt en olycka inträffar. På exakt samma sätt kan säljas och bagageförsäkring. Ibland säljs de tillsammans, ibland separat. Om båda dessa försäkringar redan ingår som alternativ i din huvudsakliga reseförsäkring för hela resan som du köpte genom samma Cherekhapa, har du definitivt ingen anledning att betala för dem igen.

Behöver jag göra det

Reseförsäkring, även om det kan vara praktiskt, men inte alla är villiga att betala för det. Detta är ett ytterligare alternativ och inte ett obligatoriskt, så beslutet kommer endast att vara ditt. Vill du vara säker igen och betala pengar för det eller inte, behöver du en separat betalning eller bara täcka medicinska utgifter för resenärens vanliga sjukförsäkring.

Här är situationen densamma som med livförsäkring när du är i Ryssland. Vissa människor köper en sådan försäkring så att familjen får ekonomiskt stöd i händelse av förloraren av försörjaren eller förlust av hans arbetsförmåga. Men den här försäkringsprodukten är ännu inte så populär i vårt land, eftersom inte alla är redo att bära de extra ekonomiska kostnaderna. Men du måste komma ihåg att vid resor ökar riskerna.

Behöver jag olycksfallsförsäkring

Alla nyanser när du köper olycksfallsförsäkring

Vad du ska tänka på när du väljer försäkring

- Först och främst väljer du INTE olycksfallsförsäkring, utan reseförsäkring för resenären. Var noga med att läsa mitt huvudinlägg om reseförsäkring, där jag berättade vad assistenter är, vilket försäkringsbolag man ska välja, var man ska köpa en försäkring, hur man använder korrekt försäkring etc..

- Försäkringsbolag betraktar vanligtvis en olycka som en händelse som inträffar SUDDENLY och medför allvarlig skada, sjukdom, tillfällig funktionshinder, funktionshinder eller död. Skador som anses vara en försäkringshändelse kan tas emot i en olycka, från en attack av en brottsling, fallande från en höjd, det kan också vara hushållsskador (till exempel en brännskada med kokande vatten).

- Som regel är försäkrade händelser också situationer som leder till att den försäkrade dör eller att han eller hon har överlåtit funktionshinder inom ett år efter försäkringsslutet. Alla dessa villkor finns i kontraktet..

- Om du väljer att lägga till dig själv möjligheten att försäkra dig mot olyckor är det viktigaste att veta detta. En skada bör ligga i lönetabellen. Om det inte är det, täcker försäkringen inte denna skada. Därför är det viktigt att bekanta dig med tabellen och be den ge dig uttryckligen, och i händelse av skada, tänk på att betalningen kan bero på formuleringen av diagnosen i dina dokument. I kontroversiella fall kommer försäkringen att tolka läkarnas åsikt till deras fördel, så det är bäst att göra det mest konsekvent med kolumnen i din försäkringsbetalningstabell.

- De flesta standardprogram täcker inte olyckor på grund av konsekvenserna av befintliga sjukdomar (kroniska sjukdomar). Vissa försäkringar begränsar försäkringsbeloppet, ålder, den försäkrades hälsostatus etc..

- Storleken på det försäkrade beloppet för olycksfallsförsäkring fastställs på begäran. Ju större mängden försäkringsbetalningsförsäkring ger dig, desto högre blir betalningen för den. Därför är det viktigt att upprätthålla en balans så att försäkringskostnaderna inte är orimligt höga, men försäkringsutbetalningen är inte heller för liten..

- Du kan försäkra dig själv och en familjemedlem: förälder, fru, barn. Om du köper reseförsäkring för flera personer samtidigt (familj) och lägger till alternativet olycksfallsförsäkring, gäller detta alternativ alla. Om du vill använda det här alternativet för ett, till exempel ett barn, måste du ge honom en separat policy med det här alternativet och för resten av policyn utan ett alternativ. Eftersom alternativet ökar kostnaden för försäkring kan du spara på det här sättet.

När olycksfallsförsäkring inte fungerar

Om du planerar att försäkra dig själv måste du förstå att kontraktet innehåller en lista över situationer som inte kommer att betraktas som försäkringsfall:

- En händelse som inträffade utanför det territorium och försäkringsperiod som anges i policyn.

- Olyckor som inte kan anses vara oförutsedda beaktas inte. Till exempel på grund av psykiska störningar hos den försäkrade, högt blodtryck, kronisk epilepsi etc. Konsekvenserna av infektionssjukdomar, stroke och hjärtattacker kan också inkluderas i listan över undantag från försäkringsfall..

- Nästan alla försäkringsbolag tar inte hänsyn till sjukförsäkring under force majeure-omständigheter - militära operationer, civil oro, strejker, etc..

- Ofta tas inte hänsyn till skador under idrott, inklusive bergsbestigning och dykning. För dem som ska gå in för sport finns det separata, dyrare försäkringsprogram..

- Om den försäkrade vid tidpunkten för skadan befann sig i ett alkoholhaltigt, narkotiskt eller giftigt ämne, om den försäkrade skadades genom att begå kriminella handlingar, i händelse av dödsfall till följd av självmord eller skador som drabbats under självmordsförsöket, om den försäkrade avsiktligt skadade sin hälsa.

Försäkringskostnad, försäkringsbelopp och betalningsbelopp

Jag skulle inte köpa olycksfallsförsäkring separat eftersom den inte ersätter medicinsk reseförsäkring, på grundval av vilken medicinsk hjälp kommer att tillhandahållas. Därför är det bättre att ta olycksfallsförsäkring i form av ett ytterligare alternativ till huvudförsäkringen. I det här fallet blir din turnéförsäkring bara lite dyr. Du kan själv jämföra hur införandet av olika tillval i Cherehapa-kalkylatorn påverkar priset.

Olycksfallsförsäkring - extra alternativ för extra pengar

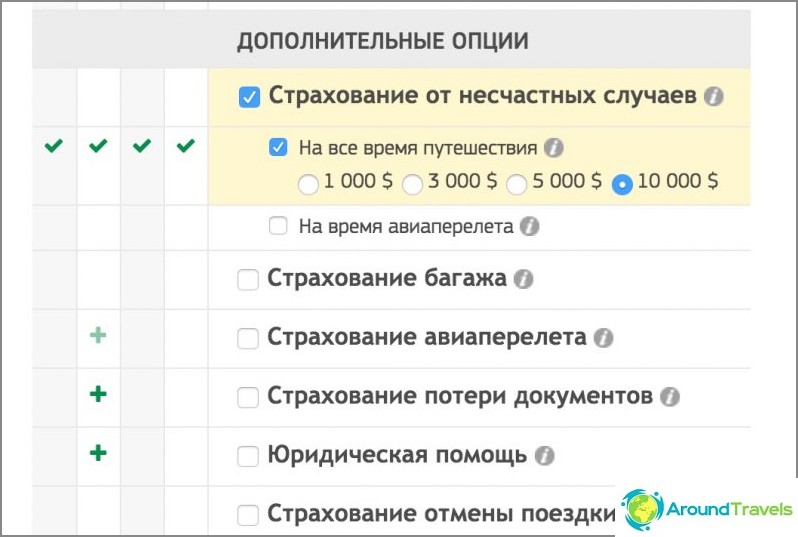

Försäkringsbeloppet bestäms av försäkringstagaren, det vill säga av dig. Om du väljer försäkring online, till exempel, Cherehapa-tjänsten (instruktion om hur man använder) låter dig välja om du vill försäkra dig själv under resan eller under flygningen. I skärmdumpen ovan kan du se hur det ser ut. Du kan välja ett försäkringsbelopp från $ 1000 till $ 10.000. På vissa försäkringssajter kan du välja ett större belopp. Det är från den försäkrade summan att kostnaden för försäkring beror och från detta belopp beräknas betalningen i händelse av en olycka.

Försäkringsförmåner är proportionella mot skadan på den försäkrades hälsan. Ju allvarligare skadan och dess konsekvenser för hälsan, desto större blir försäkringsersättningen, som betalas antingen i ett visst belopp som föreskrivs i avtalet eller med hänsyn till funktionshinderperioden. Under sjukhusinläggningen av den försäkrade beräknas betalningarna från försäkringen i enlighet med avtalet, först när det behandlas är detta en ränta, om behandlingsperiodens längd på en medicinsk institution är längre än föreskrivs i avtalet, då är detta en annan skattesats, högre.

Exempel på utbetalning. I den andra gruppen av funktionshinder kan du få cirka 75% av den försäkrade summan, i den tredje gruppen - 50%, endast 10–20% kan betala för en skada på benen / armarna. Betalning med «tillfällig funktionshinder» detta är vanligtvis 0,2–0,3% av det försäkrade beloppet för varje dag med funktionsnedsättning, men utbetalningsperioden är vanligtvis begränsad till 60-100 dagar och försäkring använder i sådana fall ofta en tillfällig avdragsgill - från 10 till 30 dagar, denna period tas inte med i beräkningen av försäkringsbetalningen . För brännskador på 1-2 grader kan tullsatsen vara 0,3% av det totala försäkringsbeloppet. För skador på ansikte, nacke, öron är tulltaxan 0,5%.

Ett exempel i siffror från försäkringsbolagens webbplatser för att göra det tydligare. Om du försäkrar en person under en period av tre månader på 200 000 rubel, är försäkringskostnaden 570 rubel. Om till exempel ett fraktur baseras på en utbetalningstabell betalar företaget 20 000 rubel - 10% av det försäkrade beloppet. Ett annat exempel. När du köper en årlig försäkring (vid frekventa resor) för 1 miljon rubel, är kostnaden 7000 rubel. Anta att den försäkrade uppträdde 5 dagar på intensivvård, 14 dagar på sjukhus och 30 dagar i poliklinisk behandling vid inträffandet av en försäkrad händelse. Försäkringsbeloppet som betalas av försäkringsbolaget är 58 000 rubel..

Handlingsföljden i händelse av en olycka

Det första du ska göra efter en olycka är att ringa assistansen (vad är hjälp) och ta reda på vilket sjukhus du behöver gå till. Om detta är omöjligt (till exempel medvetslös) kommer ambulansen att bestämma var den ska bäras. Medicinsk hjälp ges till dig som en del av reseförsäkringen. Så snart möjligheten uppstår måste du kontakta assistenten och lösa frågor om vistelse på det nuvarande sjukhuset, kommer de omedelbart att betala för behandling eller måste betala på egen hand och sedan få en återbetalning.

När du har löst alla behandlingsproblem kan du redan tänka på betalningen i samband med olyckan. Det är nödvändigt att meddela försäkring (inte assistans) om detta och skriva ett uttalande. Tidsfristerna för att lämna in ansökan och förteckningen över dokument som krävs för att få försäkringsbetalningen anges i försäkringsavtalet och i de försäkringsregler som bifogas den. Vanligtvis bör betalningsbehovet rapporteras senast 30 dagar efter att de återvänt till sitt hemland. Även om du inte kan uppfylla tidsfristen för att lämna in en skriftlig ansökan, måste du definitivt kontakta företagets representant per telefon, meddela honom om vad som hände och konsultera vad som är det bästa sättet att fortsätta. För tillförlitlighet är det bättre att genast skriva ner namnet på företagets representant som du pratade med, datum och tid för ditt samtal till försäkringen.

Ansökan måste åtföljas av officiella handlingar som bekräftar att en olycka har inträffat med den försäkrade personen. Företagets representant måste i sin tur registrera din ansökan och informera dig om dess registreringsnummer, vilket kommer att vara användbart i framtiden för att förenkla interaktionen med försäkringsbolaget. Genom att använda detta nummer kan du ta reda på statusen för behandlingen av din ansökan och berätta försäkringen ytterligare information om din försäkrade händelse.

Försäkringsbolaget behandlar vanligtvis ansökan om betalning inom 1-2 månader, beräknar beloppet på försäkringsbetalningen och betalar den till klienten om de har fått alla nödvändiga handlingar och det inte finns några omständigheter som motbeviser händelsen av den försäkrade händelsen.

Dokument som krävs för att få betalning

För att få ersättning från försäkringen är det mycket viktigt omedelbart efter olyckan att ordentligt upprätta och samla in alla nödvändiga dokument, förutom pass och själva försäkringspolicyn. En förteckning över dokument kan och bör begäras från försäkringen. Vanligtvis kommer det att vara något så:

- Olycksslag, ett officiellt dokument som bekräftar omständigheterna i olyckan. Undertecknat, om möjligt, av alla vittnen och ansvariga personer (original)

- Ett intyg från en läkare eller honung. institutionen som genomförde den första undersökningen och gav första hjälpen. Intyget måste ange den medicinska rapporten och diagnosen.

- Under behandling - ett intyg från en officiell medicinsk institution där diagnosen och behandlingstiden bör bekräftas

- Recept för mediciner och checkar från apotek

- Vid fastställande av funktionshinder är det nödvändigt att tillhandahålla kopior av sjukhistoriken och extrakt från polikliniska och medicinska journaler samt dokument som bekräftar sambandet mellan olyckan och tilldelningen av en handikappgrupp

Om försäkringsutbetalningen sker vid den försäkrades dödsfall behöver du dessutom:

- Original- eller notarialkopia av den försäkrades dödsintyg

- Mottagarens (arvtagares) identitetsdokument

- En notarisk kopia av arvsintyget